使用原则

- 切记本文介绍的方法都是定性分析,只能做粗略的战略判断,不能当作精确的定量分析依据。

- 相对于狭义的价值投资,本方法更偏向于成长投资,风险更高。使用此方法投资时,要适当分散投资。不要把所有资金集中在一两支股票上。

- 公司的成长需要时间,因此本方法的资金时间成本很高,只适合于用长期闲置的资金投资。

- 当买入一段时间后发现公司不再符合之前的条件,不要犹豫,尽早卖出。

创新成长型公司

这类公司一般是创业公司,通常有一个非常有潜力的创新型产品,该产品有很好的口碑,有很好的市场竞争力,同类竞争产品没有或很少。如果判断该产品即将大规模占领市场,则该公司在当前可能是一个很好的投资标的。

投资这类公司最大的风险是没有其他产品提供稳定的营收和现金流,公司的未来几乎完全取决于一个产品的成败。如果这个产品没有取得预期的效果,则几乎可以肯定这笔投资是失败的。因此要将几乎所有的判断依据集中在产品上。

方法使用要点

这个阶段的公司适合通过事实和亲身体验做定性分析。以下是一些重要的定性判断标准:

产品竞争力要足够强

产品要有很好的口碑,有很大的差异化,相对现有产品有质的提升。

该产品要么从无到有创造了一个新的细分行业,要么在现有行业做到了比竞争对手的产品好十倍。注意如果仅仅比现有行业好一些,甚至是好一两倍,都是不足以成为购买依据的。

要仔细判断该产品是属于破坏性创新还是延续性创新。如果是延续性创新,在该行业存在巨头的情况下,巨头可能很快就能推出类似竞争力的产品。 比如,特斯拉属于创造了一个新的细分行业,相对于原有燃油轿车行业,创造了电动轿车行业。医药行业经常出现研发出一种新药,相对于原有药物,效果好十倍以上。

产品的市场规模要足够大

除了判断产品是否有足够的竞争力外,还需要仔细判断产品的潜在市场规模是否足够大。如果潜在市场规模太小,则公司的市值注定是有限的,也就不值得投资。

离市场规模爆发还有多远

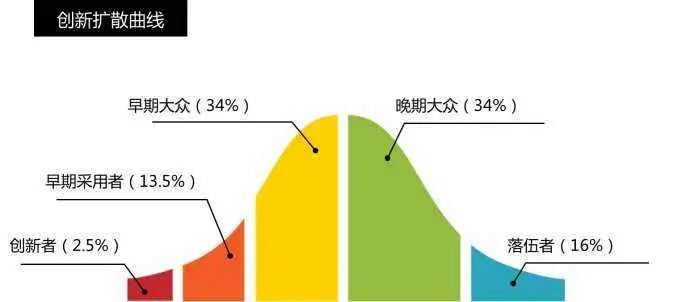

如果一个产品既有足够的竞争力,又有庞大的潜在市场规模,则我们就需要进一步判断离大规模市场爆发还有多长时间。这决定了我们的投资时机。如果离大规模市场爆发还有好几年,那公司现金流耗尽破产的风险就会更大。这里可以用创新扩散曲线 (见下图) 来辅助判断当前的市场阶段,只有产品已经到了被早期使用者接受的程度才可以考虑投资,甚至在被早期大众接受的阶段也有足够的时间供公司成长。投资越早期,风险越高,资金的时间成本越高。所以如果判定不了,就过半年一年再来判定,宜迟不宜早,只要在创新扩散曲线的前半部分,都是合适的时机。

没有明显的法律和道德风险障碍

如果存在明显的法律道德风险,就无法判断产品的可持续性。这种情况下也不应该进行投资。比如加密货币有很强的创新性,潜在市场规模也很大,但因为法律法规的限制,可持续性很难判断。

举几个例子

特斯拉

按前面的内容判断,特斯拉最佳的投资时机是 Model 3 成功推出后。在 Model 3 推出前,虽然已经有非常有创新性的 Roadster 产品,也开创了电动跑车的细分行业,但跑车的市场规模不够大,因此被称为富人的玩具。直到推出 Model 3,成功开创了电动轿车这个市场规模堪比当前轿车的细分行业,才真正引爆了市场销量。

加密货币

加密货币有很强的创新性,潜在市场规模也很大,但其有很大的法律风险,且目前最多处于创新扩展曲线的创新者接受阶段,因此适合继续观望,直到法律风险逐步消除且市场进一步普及后才适合投资。

风险与限制

投资创新成长型公司的最主要风险是对产品竞争力过于乐观,并且在买入之后陷入自我证实的心理学陷阱。所以在投资后一定要定期做复盘,复盘的主题是“有哪些事实和数据能够证明产品有足够的竞争力?”。强调事实与数据就是要尽量的让自己保持客观,如果没有足够的证据,那就说明产品并没有足够的竞争力。

投资创新成长型公司最主要的限制是很多处于当前阶段的公司都还没有在二级市场发行上市,难以找到投资渠道。其次创新成长型公司有行业偏好,主要出现科技行业,医药行业,互联网行业、消费电子行业等主要靠产品和技术驱动的行业,而较少出现在主要靠品牌驱动和营销驱动的行业。再次这种级别的创新产品本来就不多,再受限于投资人的能力圈有限,无法及时察觉到此类创新。导致的结果就是投资标的非常有限。

交流讨论

如果你有不同的见解想要交流讨论,或有其他符合本系列方法特征的公司想要分享,请前往雪球社区的同名文章下留言讨论。

本系列文章列表

- 发现十倍股系列导读 2年以前

- 发现创新成长型十倍股 2年以前

- 发现第二增长曲线型十倍股 2年以前

- 发现困境反转型十倍股 2年以前

「投资」分类下的其他文章

-

特朗普效应

2个月以前

特朗普的上台可能给 2025 年带来哪些投资机会?

-

持有等于买入

2年以前

「持有等于买入」是一个强大的思维工具,可以帮助你摆脱心理账户对投资的影响。

-

警惕没有坚实基础的宏大叙事

2年以前

宏大叙事对发掘某个具体的投资标的的帮助是非常有限的。但适当了解宏大叙事,有助于及时了解行业变化趋势,从而为选择朝阳行业中的好公司打下基础。

-

近火已灭,远水未至

2年以前

短期来看,存在一个新冠防疫政策转向带来的,持续半年至一年半左右的投资机会。长期来看,中国面临的政治与经济的压力并没有减弱,反而是持续强化的。

-

投资备忘录系列开启

2年以前

开启投资备忘录系列,不定期更新。